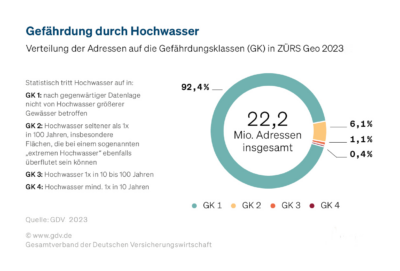

Das System hilft bei der Beantwortung der Frage, welches Gebäude in welchem Ausmaß hochwassergefährdet ist. Mehr als 22 Millionen Adressen wurden eingespeist und in vier Gefährdungsklassen eingeteilt.

Starkregengefährdung besser einschätzen

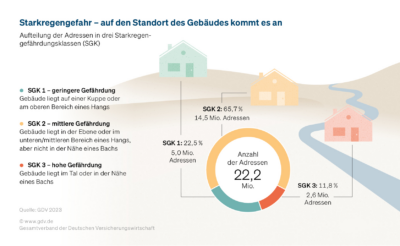

Risiken gehen aber nicht nur von stehenden und fließenden Gewässern aus. Schäden durch Starkregen haben so stark zugenommen, dass auch drei Starkregengefährdungsklassen (SGK) eingeführt und in ZÜRSGeo integriert wurden. Abhängig von seiner Lage wird jedes Gebäude einer von drei Gefährdungsklassen zugeordnet: Je tiefer ein Gebäude liegt, umso mehr Wasser kann eindringen und den Schaden vergrößern. In der SGK 1 (geringere Gefährdung) sind alle Gebäude, die auf einer Kuppe oder am oberen Bereich eines Hangs liegen. In der SGK 2 (mittlere Gefährdung) finden sich die Gebäude, die in der Ebene oder im unteren/mittleren Bereich eines Hangs, aber nicht in der Nähe eines Bachs liegen. In der höchsten Klasse werden alle Gebäude zusammengefasst, die im Tal oder in der Nähe eines Bachs liegen.

Deutschlandweit liegen knapp 12 Prozent aller Adressen in der SGK 3, etwa 66 Prozent in der SGK 2 und annähernd 23 Prozent in der SGK 1. Bei Fritz & Fritz können Sie eine individuelle Risikokalkulation in Auftrag geben, wenn Sie Ihren Betrieb vor Elementarschäden schützen wollen.

Share